Раздел не найден.

В Письме ФНС России от 19.01.2023 № БС-4-11/517@ "Об уплате налога на доходы физических лиц с дохода в виде заработной платы (оплаты труда) за декабрь 2022 года" сообщается, что с 1 января 2023 года дата фактического получения дохода в денежной форме в виде оплаты труда определяться как день выплаты дохода.

Если заработная плата за 2-ую половину декабря 2022г работникам организации выплачивается в январе 2023г, такой доход относится к доходам налогового периода 2023г. При этом налоговый агент удерживает НДФЛ с заработной платы за первую и вторую половину декабря 2022г непосредственно из дохода в виде заработной платы за вторую половину декабря 2022 года, выплачиваемого в январе 2023 года.

Что делать, если аванс был начислен по старому, без НДФЛ и попадает в январь?

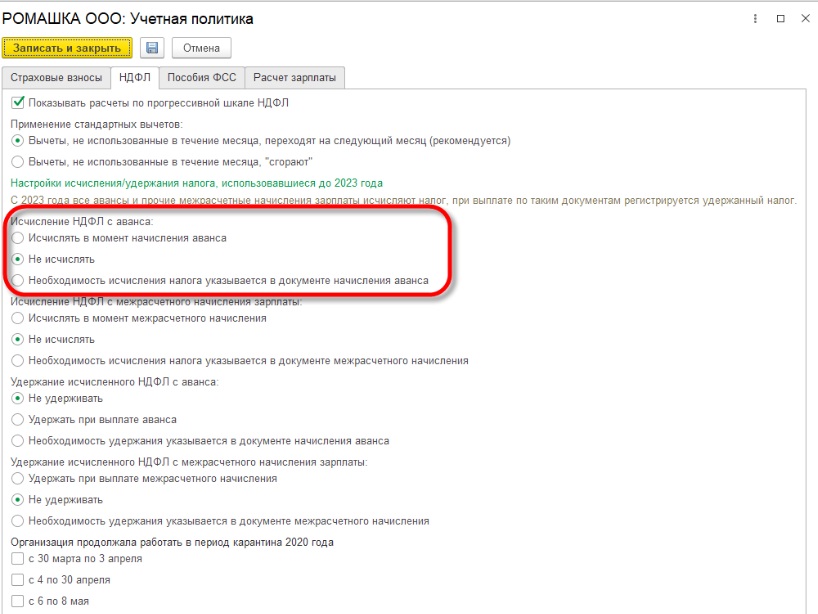

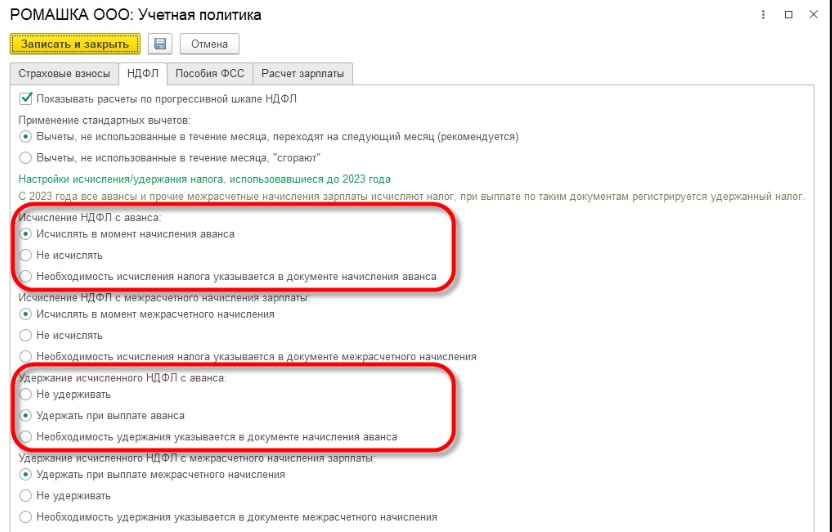

Предполагается, что на момент выполнения описанных далее рекомендаций настройки учетной политики по НДФЛ в части налога с начислений за первую половину месяца выглядят так:

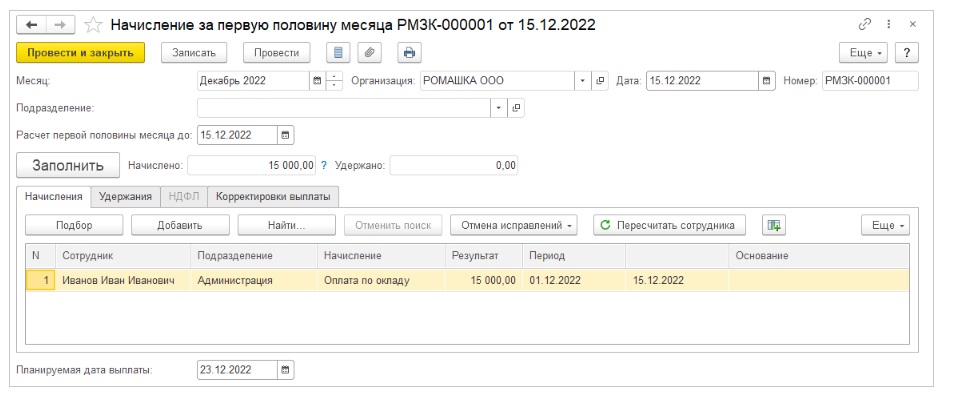

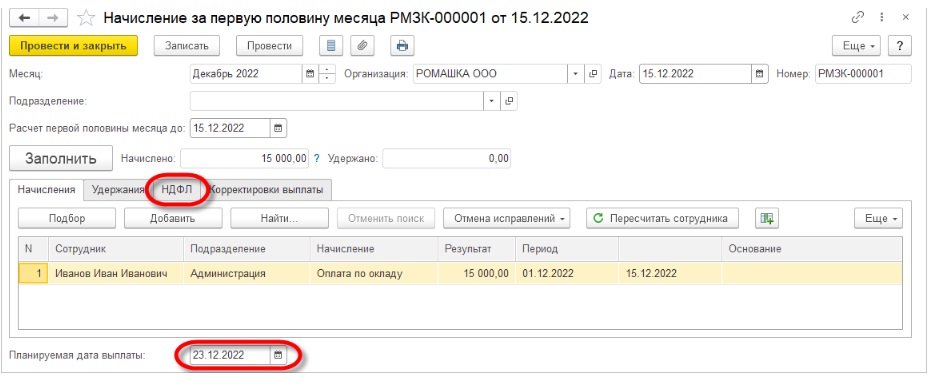

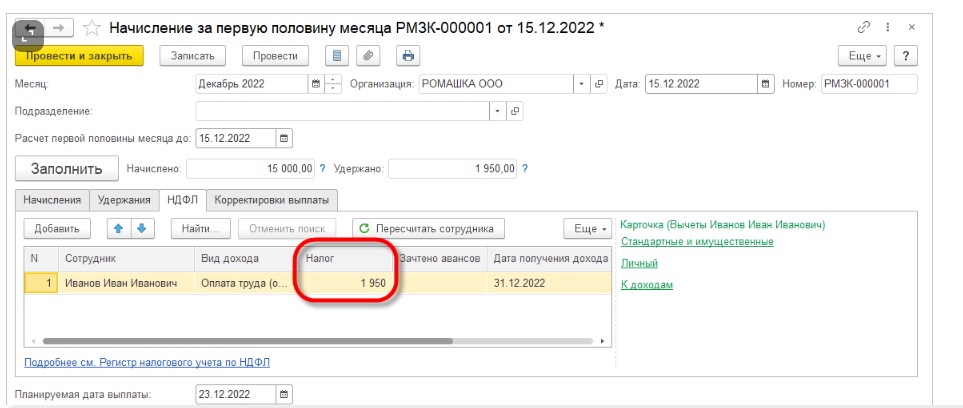

Введен документ "Начисление за первую половину месяца" за декабрь 2022, в котором нет расчета НДФЛ, планируемая дата выплаты в декабре 2022:

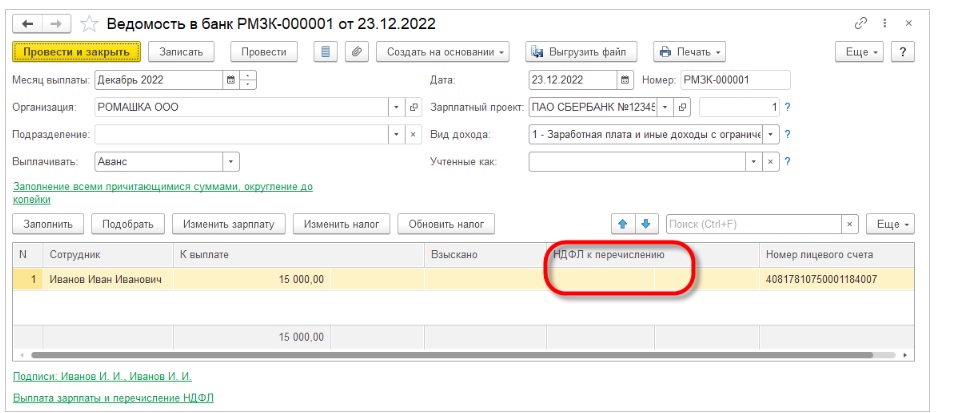

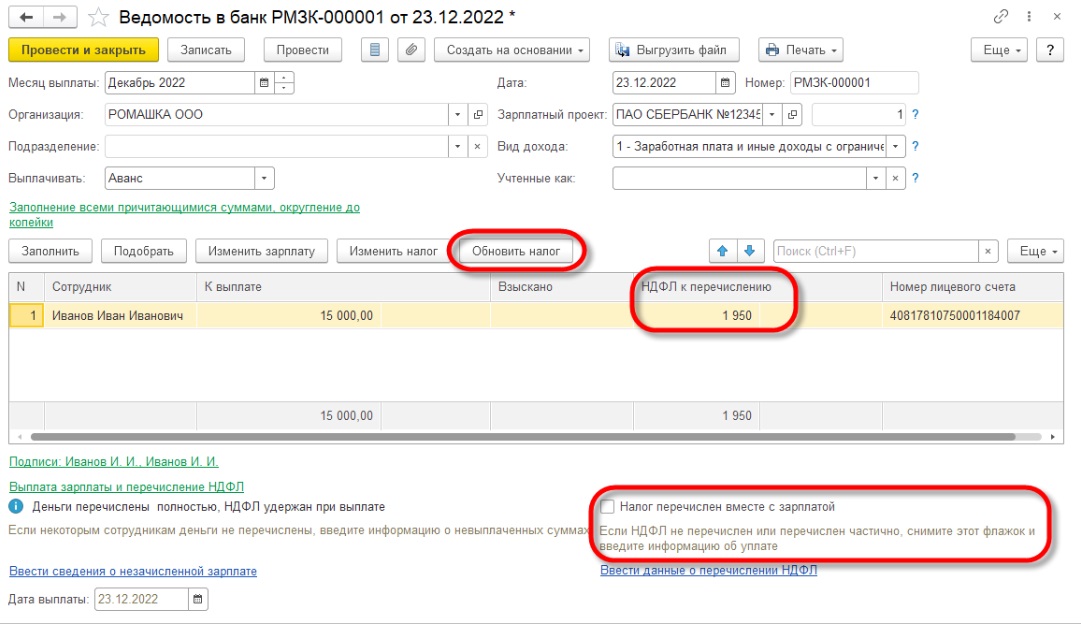

В декабре 2022г проведена ведомость на выплату начислений за первую половину месяца, в которой сумма к выплате соответствует сумме начислений за первую половину месяца, нет суммы удержанного НДФЛ:

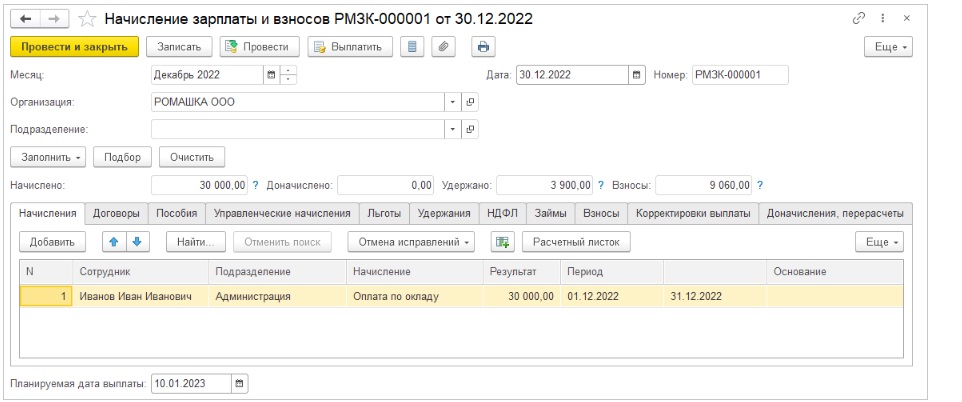

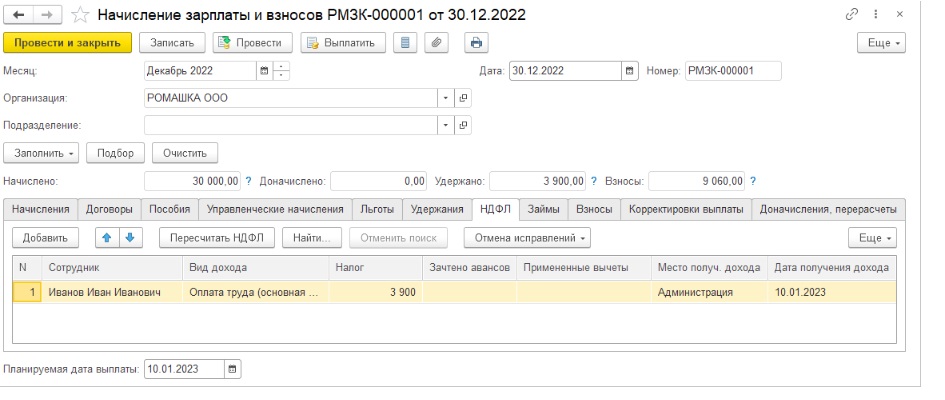

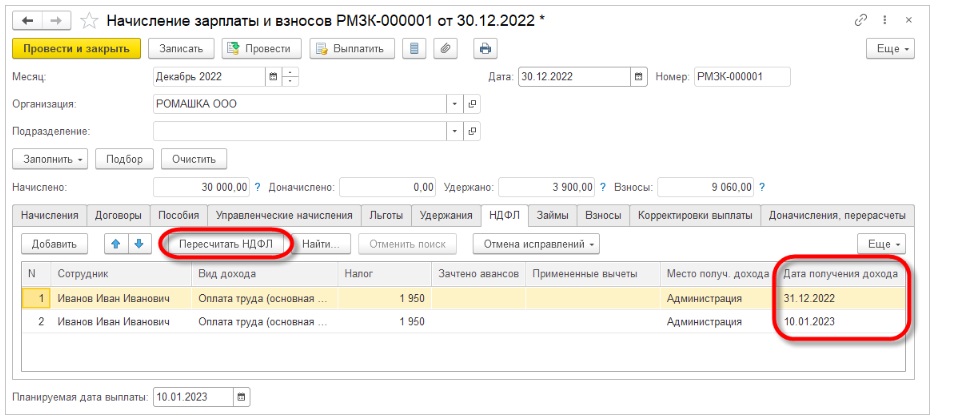

Проведен документ "Начисление зарплаты и взносов", в котором рассчитан НДФЛ как с начислений за первую половину месяца, так и по итогам месяца:

Проведена ведомость на выплату заработной платы за декабрь 2022 в январе 2023, в которой сумма удержанного НДФЛ соответствует расчету за месяц:

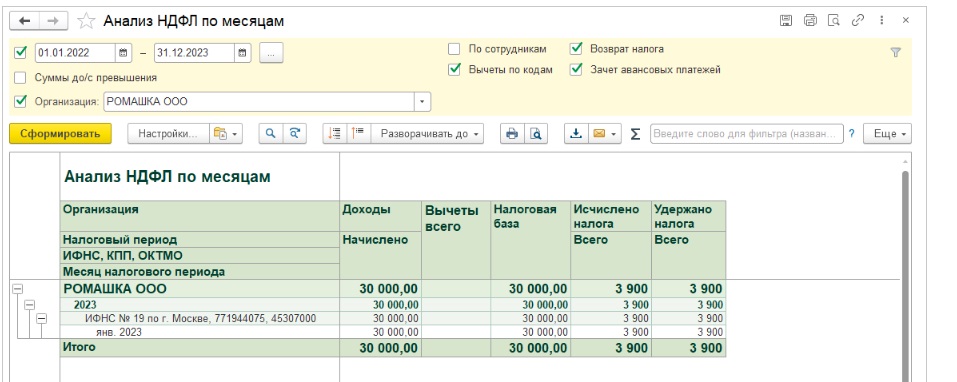

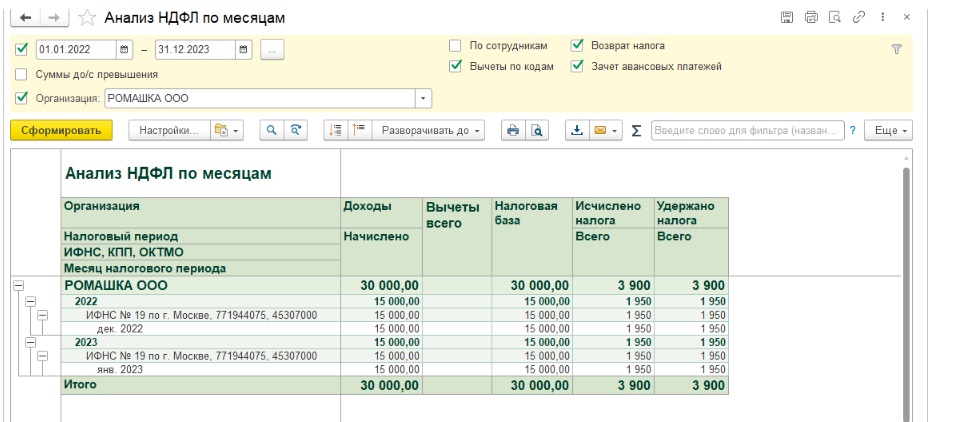

В этом случае в учете НДФЛ вся начисленная сумма отражается как доход, полученный в январе 2023. НДФЛ также отражен в учете как налог с доходов, полученных в январе 2023:

Чтобы часть дохода, соответствующую начислениям за первую половину декабря 2022 отразить как доход, полученный в 2022 году, необходимо изменить настройки учетной политики по НДФЛ:

После этого необходимо отменить проведение обеих ведомостей, документа "Начисление за первую половину месяца", документа "Начисление зарплаты и взносов":

В документе "Начисление за первую половину месяца" станет доступной вкладка "НДФЛ". В документе необходимо повторно указать планируемую дату выплаты. После этого будет рассчитан НДФЛ.

Сумма к выплате в ведомости на выплату начислений за первую половину месяца не может быть изменена задним числом.

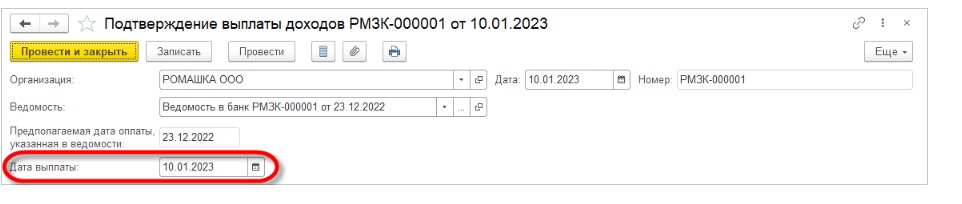

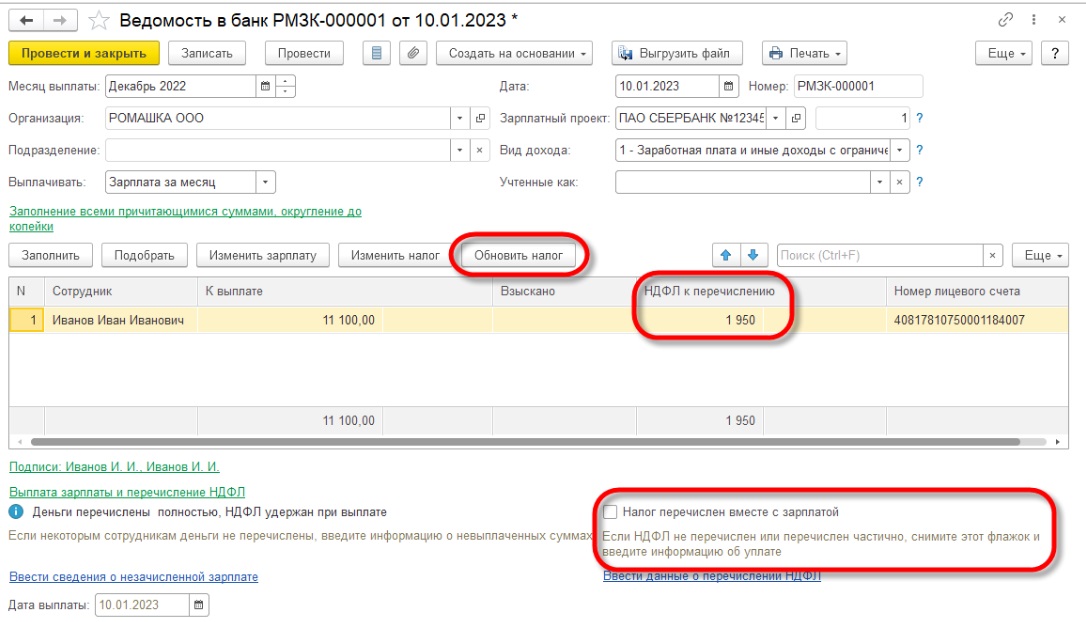

Для обхода ошибки https://bugboard.v8.1c.ru/error/000135615 в ведомости нужно заполнить суммы удержанного НДФЛ. Для этого нужно выделить все строки (Ctrl + A), нажать кнопку "Обновить налог". При этом необходимо снять флажок "Налог перечислен вместе с зарплатой". После этих изменений нужно провести документ. На основании этой ведомости нужно ввести документ "Подтверждение выплаты доходов", указав как дату выплаты дату выплаты заработной платы за декабрь 2022 в январе 2023, когда произошло удержание этой суммы НДФЛ.

В документе "Начисление зарплаты и взносов" необходимо пересчитать НДФЛ. Суммы налога будут соответствовать датам фактического получения дохода для каждой части начислений за декабрь 2022. Для начислений за первую половину декабря 2022 дата фактического получения дохода будут определена в соответствии с действовавшим до 1.01.2023 п. 2 статьи 223 НК РФ как последний день месяца, за который начислен доход. Для остальных начислений дата фактического получения дохода будет определена в соответствии с пп. 1 п. 1 статьи 223 НК РФ как дата выплаты дохода. При этом используется планируемая дата выплаты в левом нижнем углу документа.

В ведомости на выплату заработной платы также необходимо обновить суммы налога. Если был включен флажок о перечислении налога вместе с зарплатой, его следует снять, поскольку сумма фактически перечисленного налога не будет соответствовать сумме налога в ведомости. Перечисление налога в бюджет можно отразить в учете с помощью документа "Перечисление НДФЛ в бюджет", указав в нем фактически перечисленную сумму. Помимо этого с 2023 года целесообразно рассмотреть вариант отражения в учете перечисленного НДФЛ по факту направления уведомления об исчисленных суммах налога.

После выполнения описанных действий начисления за первую половину декабря и налог с них будут отражены в учете НДФЛ в декабре 2022, а остальные начисления - в январе 2023.

Поскольку после изменения сумм доходов в налоговом периоде может сложиться ситуация, когда ранее не были применены налоговые вычеты за декабрь 2022, но в связи с появлением полученных в декабре 2022 доходов возникает необходимость их применить, может потребоваться перерасчет налога за 2022 год. Выполнить его можно вводом в январе 2023 года документа "Перерасчет НДФЛ" за 2022 год.

Остались вопросы? Задайте их специалисту 1С:Апрель Софт.